Nửa đầu quý 3, thị trường chứng khoán Việt Nam trải qua nhịp hồi phục tích cực sau khi giảm mạnh về vùng hỗ trợ đáng chú ý với nhiều cổ phiếu về vùng định giá hấp dẫn, giá hàng hóa hạ nhiệt. Những diễn biến này đồng pha với thị trường chứng khoán thế giới trước kỳ vọng Fed sẽ chậm lại tốc độ tăng lãi suất.

Tuy nhiên, đến nửa sau quý 3 chứng khoán Việt Nam quay trở lại xu hướng điều chỉnh, tương đồng với chứng khoán toàn cầu trước rủi ro lạm phát, suy thoái, lãi suất tăng, các rủi ro địa chính trị cũng như rủi ro tỷ giá trong nước.

Rủi ro lớn trong ngắn hạn

Báo cáo phân tích của Chứng khoán KBSV đánh giá, trong 3 tháng cuối năm chứng khoán Việt Nam sẽ có nhiều biến động trước những rủi ro của thế giới. Theo đó, KBSV đánh giá chứng khoán Mỹ và chứng khoán Việt Nam có mối tương quan chặt chẽ, biểu hiện qua biến động chỉ số P/E của S&P500 và VN-Index thời gian qua.

Nguyên nhân của sự tương đồng này đến từ một số yếu tố ảnh hưởng trong suốt 2 năm qua như dịch Covid-19, chính sách Zero Covid tại Trung Quốc, lạm phát tại các nước phát triển, rủi ro suy thoái kinh tế Mỹ và EU, các NHTW đẩy nhanh tốc độ tăng lãi suất,...

Tuy Việt Nam có nền kinh tế với nội tại vững vàng hơn với tăng trưởng GDP cả năm 2022 dự báo quanh 7,5%, trong khi lạm phát dưới mức mục tiêu 4%, cũng không tránh khỏi việc chịu ảnh hưởng từ các yếu tố ngoại biên dẫn đến các nhịp điều chỉnh sâu trong năm 2022.

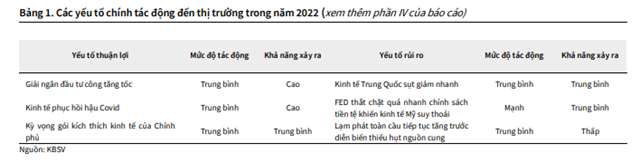

Với việc môi trường đầu tư toàn cầu còn nhiều yếu tố bất định trong 3 tháng cuối năm, đội ngũ phân tích cho rằng các yếu tố ngoại biên vẫn mang tính chất chi phối diễn biến thị trường trong nước.

Do đó, nhà đầu tư cần thận trọng với diễn biến thị trường trong ngắn hạn khi nhiều yếu tố rủi ro vẫn đang hiện hữu. VN-Index nhiều khả năng sẽ xuất hiện nhịp điều chỉnh sâu và có thể chớm xuyên thủng vùng đáy tháng 6.

Tuy nhiên, thị trường sau đó sẽ tìm lại được điểm cân bằng và hồi phục trở lại khi các rủi ro liên quan đến địa chính trị, lạm phát, suy thoái kinh tế Mỹ hay những bất ổn tại EU đã được phản ánh đáng kể và phần nào hạ nhiệt. Bên cạnh đó, có một số yếu tố hỗ trợ trong nước đến từ khả năng đề kháng tốt của nền kinh tế trước những áp lực gia tăng ngoại biên cùng việc đẩy nhanh tiến độ giải ngân gói hỗ trợ kinh tế và đẩy mạnh đầu tư công.

Hạ dự báo VN-Index xuống 1.330 điểm vào cuối năm 2022

Đội ngũ phân tích KBSV điều chỉnh vùng điểm hợp lý của chỉ số VN-Index xuống mức 1.330 điểm thời điểm cuối năm 2022, từ mức 1.418 đưa ra trong báo cáo trước đó. Mức dự báo này giảm khá mạnh so với dự báo VN-Index đạt 1.760 điểm trong báo cáo hồi đầu năm.

Trên giả định dự phóng tăng trưởng EPS bình quân các doanh nghiệp niêm yết trên sàn HSX đạt mức 18,3% trong năm 2022. Đồng thời giảm mức P/E mục tiêu xuống 13 lần để phản ánh các rủi ro đến từ yếu tố ngoại biên, kết hợp với diễn biến tăng của mặt bằng lãi suất trong nước.

Các yếu tố gây ảnh hưởng đến dự báo bao gồm lạm phát hoặc tỷ giá diễn biến căng thẳng trở lại, lạm phát toàn cầu tiếp tục tăng mạnh, Fed và các NHTW trên thế giới đẩy nhanh tốc độ thắt chặt chính sách tiền tệ, các nền kinh tế lớn bước vào suy thoái, tăng trưởng kinh tế Trung Quốc sụt giảm nhanh.

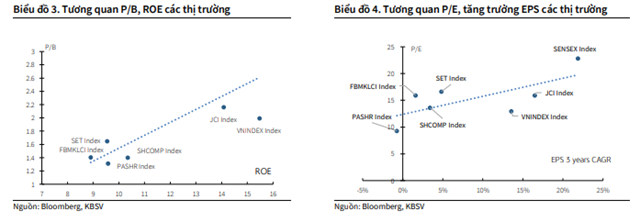

Dù vậy, KBSV kỳ vọng với sức đề kháng tốt hơn ở góc độ vĩ mô nền kinh tế lẫn vi mô doanh nghiệp giúp triển vọng tăng trưởng ở EPS toàn thị trường tích cực hơn so với các thị trường phát triển khác vốn có nền kinh tế đang đối mặt với rủi ro suy thoái. Theo đó, TTCK Việt Nam vẫn sẽ diễn biến tích cực hơn tương đối so với nhiều thị trường khác trên thế giới và trong khu vực.

Mặt khác, xét về mặt định giá thị trường Việt Nam vẫn đang được định giá hấp dẫn hơn tương đối trong sử dụng định giá bằng phương pháp so sánh. Cụ thể, VN-Index có sức hấp dẫn vượt trội với P/B thấp (so sánh ROE và P/B), và P/E thấp tương đối (trong tương quan so sánh tăng trưởng EPS bình quân 3 năm gần nhất và P/E). Điều này cũng được phản ánh qua động thái mua ròng của khối ngoại trong quý 3, trong khi đẩy mạnh bán ròng ở hầu hết các thị trường trong khu vực.

Hạ Anh

Theo Nhịp sống thị trường